【以史为鉴】1979 -1980年美国经济衰退

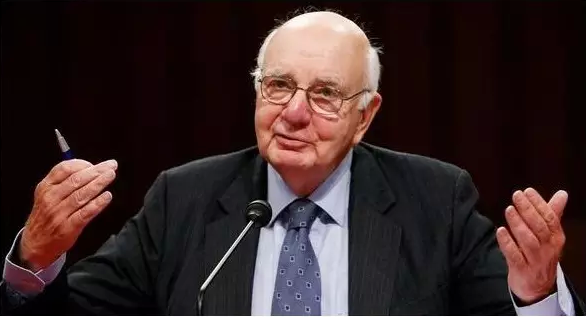

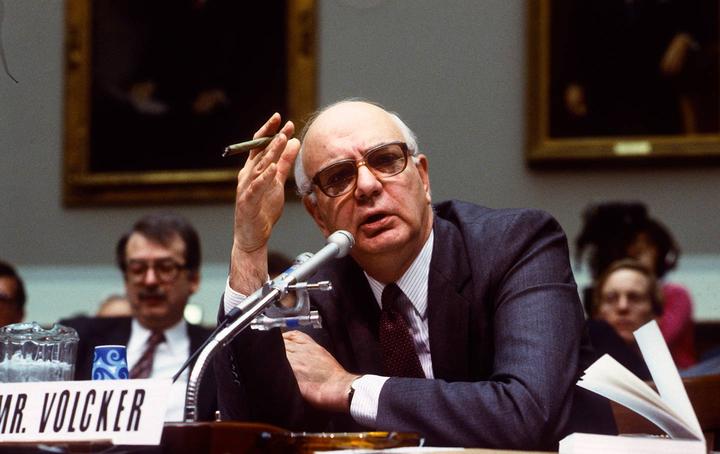

1979年7月24日,吉米·卡特总统在白宫会见纽约联储主席保罗·沃尔克。空气中弥漫着不安——美国的通胀率已飙升至11.8%,美元在国际市场溃不成军,而卡特的民意支持率正随经济指标一同坠落。“我对沃尔克几乎一无所知”,卡特后来在回忆录中坦言,他无法从这位银行家口中探出任何政治倾向。但经济已濒临失控,他最终在幕僚力荐下,将对抗通胀的重任交给了保罗·沃尔克这位美联储新掌门。

当沃尔克8月6日宣誓就职时,他面对的是一幅经济噩梦:油价在一年内暴涨69%,工人罢工席卷全国,而美联储内部仍在为“渐进主义”争吵不休。在10月的一次秘密会议后,沃尔克做出了改变历史的决定:将联邦基金利率从11.6%暴力拉升至20%,并转向以货币供应量为目标的操作框架。“我们必须打破通胀预期的心理”,他在记者会上宣布,声音因紧张而微颤。

要理解1979年的绝望,必须回溯那场持续十余年的政策失误。1960年代,肯尼迪与约翰逊政府沉迷于凯恩斯主义的甜蜜毒药:一面扩大越战开支,一面推行“伟大社会”福利计划。美联储配合财政部维持宽松货币,M1货币供应增速从1960年的-0.05%飙升至1968年的7.02%。当1971年尼克松宣布美元与黄金脱钩时,通胀已如出笼猛虎。

最致命的错误发生在1973年。当OPEC石油禁运引发油价暴涨400%时,尼克松政府却推出了灾难性的价格管制。超市货架被抢购一空,主妇们为牛肉短缺而愤怒。1974年管制解除后,通胀报复性反弹至12%,失业率升至9%,美国首次尝到“滞胀”的苦涩——经济停滞与通胀并存的癌症。

福特总统试图以徽章运动对抗通胀——他佩戴着“WIN”(Whip Inflation Now)徽章号召全民节俭,却收效甚微。继任者卡特在1977年转向刺激就业,三年内货币供应创战后新高,结果到1979年通胀率竟达13%。民众开始用脚投票:金价从1976年的100美元/盎司飙升至1980年的850美元,人们疯狂囤积实物资产,美元信用濒临崩溃。

1979年10月6日,美联储会议室烟雾弥漫。沃尔克抛出了震惊同僚的方案:放弃利率调控,直接控制货币供应量。这看似技术性调整的背后是冷酷算计——当银行体系流动性被抽紧,利率将“上不封顶”。

决策层分裂成两派:强硬派格拉姆利主张“必须停止向银行注水”,而谨慎派蒂特斯警告“高利率将引发灾难性收缩”。经过4:3的微弱优势投票,决议通过。当夜,折现率被紧急上调1%,银行准备金要求提高8%,美联储开始抛售短期国债。

市场瞬间崩溃:

联邦基金利率在半年内从11.6%跃升至20%

商业银行贷款利率达21.5% 的炼狱水平

M1货币供应增速从8.4%骤降至4.1%

白宫的电话很快响起。卡特的政治顾问咆哮:“总统大选在即,你想毁掉连任吗?”但沃尔克不为所动。更猛烈的打击在1980年3月到来——美联储推出“特别信贷限制计划”,直接掐断消费信贷。汽车销量一月暴跌30%,建筑商将砖块寄到美联储:“既然不让建房,这些留着当纪念品吧!”

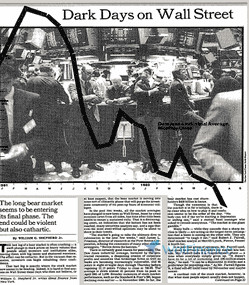

紧缩政策很快显露出毁灭性力量。1980年初,美国坠入战后最急剧衰退:

“我们不要幻想有毫无痛苦的解决方案”

——沃尔克对里根总统的警告

企业死亡潮:破产企业从1979年12月的2394家飙升至1980年4月的3756家,到1982年有6.6万家企业倒闭,其中许多是房屋建筑商

失业地狱:失业率在1982年11月达到10.8% 的战后峰值,钢铁业失业率29%、汽车业23%、建筑业22%,全国失业人口超1200万

利润蒸发:企业税后利润较1979年减少21%,银行业利润在1981年暴跌37%

更危险的是金融系统的崩裂。1982年7月,宾州广场银行因能源坏账倒闭——这家存款不足5亿美元的银行竟向大银行出售了20亿美元贷款。连锁反应中,西雅图第一银行濒临破产,伊利诺伊大陆银行(全美第七大)被坏账淹没。储贷协会半数陷入流动性危机,挤兑风潮席卷全美。联邦存款保险公司耗尽保险基金,被迫向财政部借款1500亿美元。

国际局势雪上加霜。1982年8月,墨西哥宣布870亿美元外债违约,拉美债务危机爆发。沃尔克猛然惊醒:若继续紧缩,第三世界国家在美国高利率与衰退的双重夹击下将集体破产,美国银行业将被拖入深渊。

1982年12月的一个寒夜,沃尔克终于扭转方向盘。美联储在五个月内7次下调贴现利率,累计降幅超40%。货币闸门重新开启,华尔街立刻嗅到变化:

道琼斯指数在1982年8月至1983年3月暴涨60%

公司债券发行量一年内翻倍

住房抵押贷款利率从18%降至12%

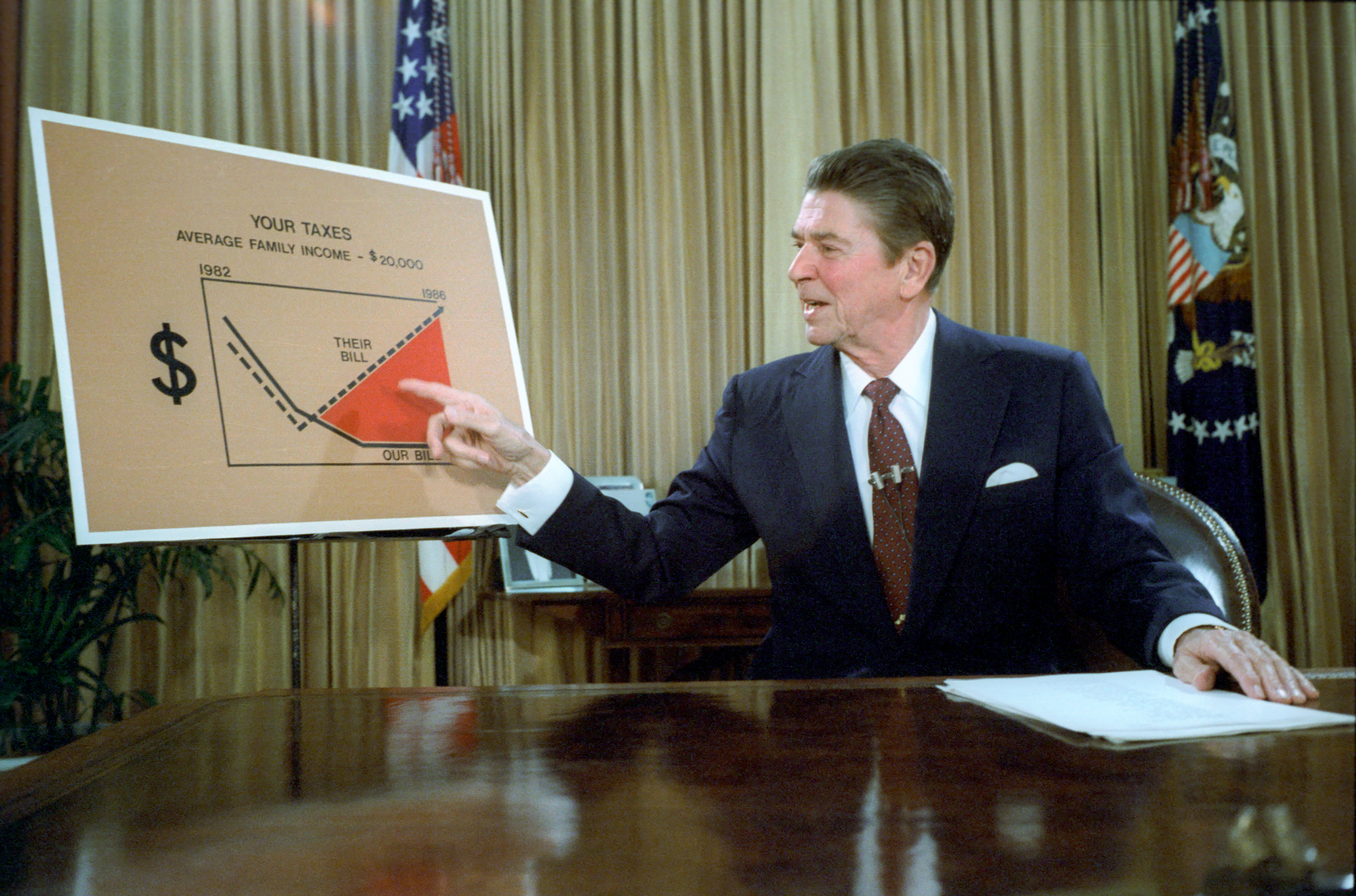

复苏的火种被里根政府的供给侧改革点燃:大规模减税、放松管制、激励创新。当货币政策与财政政策终于形成合力,美国经济迎来奇迹般反弹:

1983年GDP增长4.6%,1984年达7.3%(近40年最高)

通胀率从1980年的13.6%降至1984年的5.1%

失业率在1985年回落至7%

沃尔克的“休克疗法”代价惨重却成效卓著。他打破了缠绕美国20年的通胀心魔,奠定了1984-2007年“大稳健时代”的基础。当1990年他卸任时,通胀率稳定在4%,美国经济重获全球领导力。

这场通胀战争为贵金属投资者留下深刻教益。回看1979-1982年的市场波动,三个关键规律浮现:

1. 政策转折点的黄金信号

加息末期的避险价值:1979-1980年利率狂飙期间,金价从400美元冲至850美元峰值,因实际利率仍为负值。但当1981年实际利率转正,金价回落至300美元。

降息周期的先行反应:1982年7月美联储转向宽松,金价在衰退结束前6个月即触底反弹,至1983年上涨21%。

2. 银行危机的避险催化

1982年宾州广场银行倒闭期间,金价单周暴涨11%,因储户恐慌性寻求实物资产保护。

2008年雷曼破产时金价单日涨幅超10%,印证“系统性风险=黄金买点”的历史规律。

3. 滞胀环境的绝对优势

1973-1982年滞胀期间,黄金年化回报35.2%,远超标普500的-2.3%

关键结构特征:当CPI超过5%且失业率攀升时,黄金跑赢股市的概率达80%

——1980年代华尔街交易格言

今天的投资者可沿此逻辑布局:当收益率曲线深度倒挂(如2023年)、银行体系承压(硅谷银行事件)、且美联储加息周期近尾声时,黄金的战略配置价值凸显。历史表明,政策转向初期的市场波动率往往最高——这正是贵金属闪耀的时刻。

1990年,沃尔克退休时留下一句箴言:“通胀本质是心理现象,一旦公众失去对货币的信任,灾难就不可避免”。他当年的激进疗法虽引发短期剧痛,却根除了更危险的长期毒瘤。

2023年,当美联储再次面对40年未遇的高通胀,鲍威尔书桌上仍放着沃尔克回忆录。而全球投资者正从这段历史中提炼智慧:在央行政策剧烈转向的悬崖时刻,贵金属既是抵御风暴的锚,也是捕捉机遇的帆。因为经济周期的轮回从未停止——唯一变化的,是在危机中觉醒或沉没的人。

别打CALL,打赏

• 遵守当地法律、法规,尊重网上道德,承担一切因您的行为而直接或间接引起的法律责任。

• 此文仅代表作者观点,并不构成投资建议,投资有风险,入市需谨慎。

• 请勿留下任何个人联络方式,勿轻信任何喊单操作。

• 欢迎投诉任何发布个人信息的行为。