【名人故事】著名經濟學家 ——伯顿·麦基尔

1950年代的普林斯顿大学经济系,一位年轻学者伯顿·麦基尔(Burton Malkiel)正埋首于债券利率期限结构的研究。他的论文《利率期限结构:预期与行为模式》首次提出“市场随机性”的雏形,却遭到华尔街精英的嗤笑:“一个书呆子竟敢质疑专业分析?”。然而,麦基尔心中已埋下怀疑的种子——他观察到,华尔街分析师推荐的“必胜股票”常与随机选择的组合表现无异,而高昂的管理费却蚕食着投资者收益。

1960年代,麦基尔以学者身份踏入华尔街,担任证券分析师。彼时美国股市狂热,技术分析大行其道:“图表派”用K线预测涨跌,“消息派”靠内幕交易牟利。麦基尔曾尝试技术分析,却在一次实战中惨败——他依据“头肩底形态”重仓买入某工业股,不料股价因突发的环保诉讼暴跌30%。“历史走势与未来毫无关联”,他痛悟道,“市场90%是群体心理的狂欢,仅有10%是逻辑”。

失败中的转机 :麦基尔转向基本面分析,却遭遇更深的困境。某次,他耗时数月调研一家化工企业,预测其新产品将推动盈利增长20%,坚定推荐买入。结果财报显示盈利确实增长,股价却因同行专利诉讼的“黑天鹅”事件腰斩。更讽刺的是,他后来发现该公司财务总监虚增利润。“分析师与投行的利益捆绑,让客观性成了奢侈品”,他在回忆录中写道。

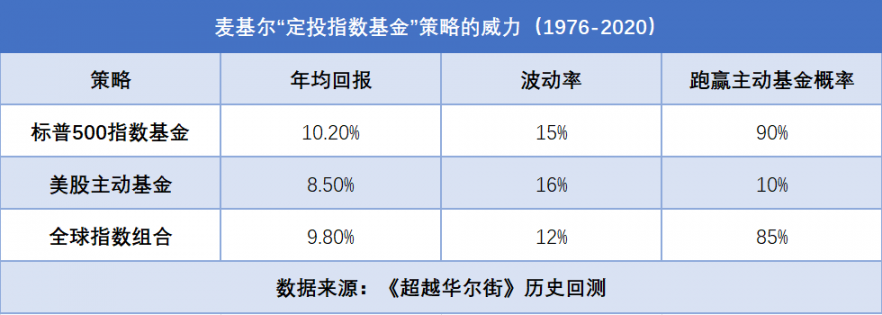

1973年,麦基尔做了一场载入史册的实验:让一只蒙眼猩猩向《华尔街日报》股票版面投掷飞镖,构建组合;同时邀请10位明星基金经理精选个股。一年后,猩猩组合跑赢7位基金经理!这一结果催生了《漫步华尔街》的核心观点: 市场高度有效,信息瞬间反映于价格,无人能持续战胜市场 。该书初版即引发轩然大波,华尔街抨击他“亵渎专业精神”,但数据无情——1968-1978年,85%的主动基金输给标普500指数。

指数基金的逆袭 :麦基尔将理论付诸实践。1976年,他协助约翰·博格(John Bogle)创立全球首只指数基金“先锋500”。初期募集仅1100万美元,遭嘲讽为“博格的愚蠢赌注”。然而至2005年麦基尔离开先锋集团时,该基金规模已超千亿,年均回报率碾压90%的主动基金。

1999年互联网泡沫顶峰,麦基尔受邀CNBC辩论。主持人炫耀自己买入的科技股市盈率300倍,麦基尔冷静反驳:“当股票定价透支‘来世’盈利,便是博傻游戏的终点。”数月后纳斯达克崩盘,无数“.com”公司归零,而麦基尔推荐的全球指数组合因分散投资跌幅不足一半。

跨洋东进 :2007年,75岁的麦基尔将目光投向中国。在《从华尔街到长城》中,他直言:“A股95%是散户,非理性波动创造阿尔法机会。”他联合创立AlphaShares,推出追踪中国中小企业的ETF(代码HAO)。2008年金融危机中HAO暴跌60%,但麦基尔坚持定投:“危机是长期主义者的礼物。”至2015年,该基金年化收益达18%,印证他“10%资产配置中国”的前瞻性。

麦基尔投资准则的精髓:简单即大巧

在实战中,他提炼出四条穿越周期的法则:

1. 长期增长为王 :只买盈利能持续5年超平均的公司;

2. 估值是安全边际 :拒绝为“故事”支付溢价,低市盈率成长股是黄金;

3. 利用市场情绪 :寻找能激发大众“空中楼阁幻想”的概念股;

4. 少交易、多等待 :“频繁操作是券商的摇钱树,却是财富的粉碎机”。

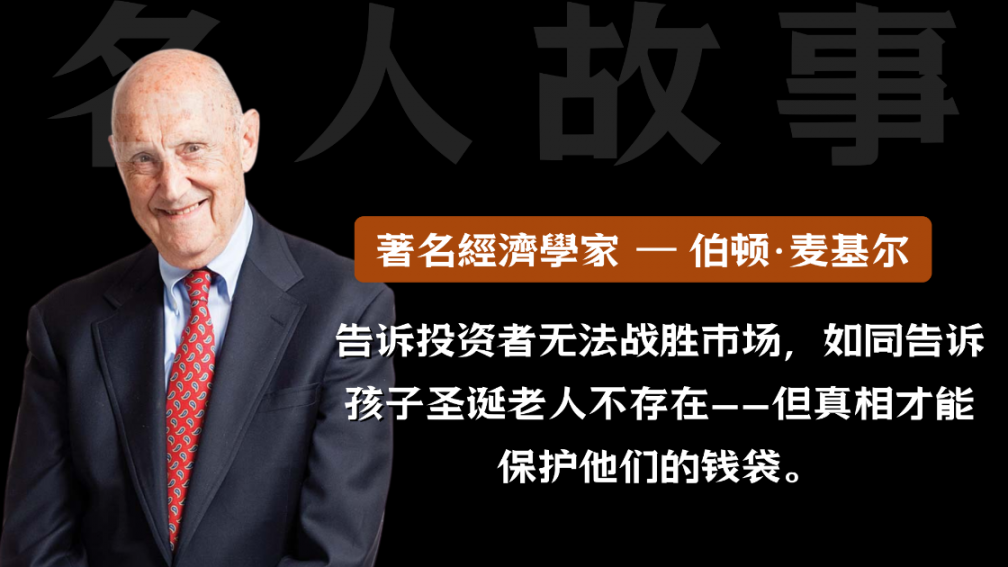

终章:智者箴言

2010年,麦基尔在普林斯顿毕业演讲中调侃:“告诉投资者无法战胜市场,如同告诉孩子圣诞老人不存在——但真相才能保护他们的钱袋。” 这句诙谐之语,道尽他毕生坚持的信念: 承认市场智慧,拥抱不确定性,用纪律与时间驯服风险 。

对普通投资者,他留下最朴素的忠告:

“解雇那些收费高昂的顾问,定投低成本指数基金,然后——去享受生活。财富增长的秘诀不在预测风暴,而在建造方舟。”

别打CALL,打赏

• 遵守当地法律、法规,尊重网上道德,承担一切因您的行为而直接或间接引起的法律责任。

• 此文仅代表作者观点,并不构成投资建议,投资有风险,入市需谨慎。

• 请勿留下任何个人联络方式,勿轻信任何喊单操作。

• 欢迎投诉任何发布个人信息的行为。